[딜사이트 이상균, 권녕찬, 김진후 기자] 대우건설 인수전에서 2조1000억원을 제시한 것으로 알려진 중흥건설그룹의 동원 가능한 현금이 4조원을 넘는 것으로 파악된다. 현재 보유 중인 현금은 1조원이 채 되지 않지만 향후 유입될 분양대금과 평택 브레인시티 개발사업 수익이 추가될 것으로 예상되기 때문이다. 보유현금을 그대로 놓고 나머지 자금만으로도 대우건설 인수가 충분히 가능한 것이다. 과거 정창선 중흥건설그룹 회장이 3년내 4조원을 확보해 M&A에 나서겠다는 계획을 정확히 실현에 옮긴 셈이다.

◆분양현장만 전국에 18곳

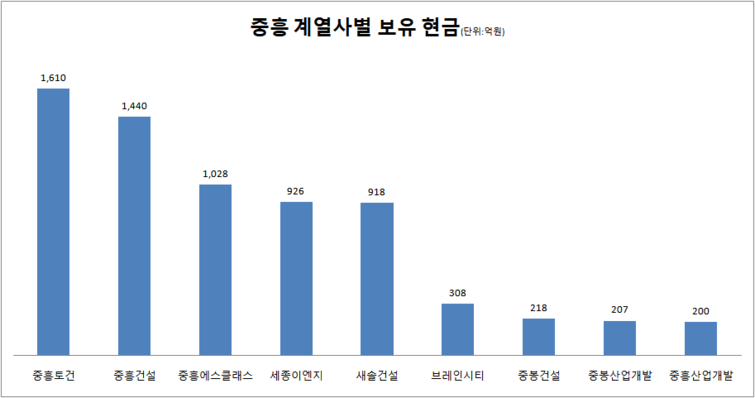

올해 5월 기준 총 37개의 계열사를 보유한 중흥건설그룹의 계열사별 보유현금을 살펴보면 중흥토건이 1610억원으로 가장 많다. 이 회사는 정창성 회장의 장남 정원주 부회장이 지분 100%를 보유한 핵심 계열사다. 이어 정창선 회장이 지배하고 있는 중흥건설이 1440억원으로 뒤를 이었다. 중흥토건과 중흥건설은 여타 계열사와 달리 시행(부동산 개발)뿐만 아니라 계열사들의 시공을 도맡으면서 현금보유 증가로 이어진 곳들이다.

이후 계열사들은 대부분 아파트 분양을 통해 몸집을 불린 시행사들이다. 중흥에스클래스 1028억원, 세종이엔지 926억원, 새솔건설 918억원, 브레인시티프로젝트금융투자 308억원 순이다. 이들 회사의 보유현금을 모두 합칠 경우 7936억원이란 계산이 나온다.

여기서 끝이 아니다. 그동안 공공택지를 낙찰 받은 뒤 이곳에 아파트를 개발해 공급해온 중흥건설그룹의 특성상 향후 유입될 분양대금이 조 단위 규모다. 현재 분양을 실시해 계약금, 중도금, 잔금 등 분양대금이 들어오고 있는 현장만 전국에 18곳이다.

이중 세종이엔지가 개발을 진행 중인 화성봉담 B1, B2, B4 현장의 경우 100% 분양이 이뤄지면서 지난해 12월까지 1818억원의 분양대금이 들어왔다. 총 분양대금이 9605억원인 것을 감안하면 추가로 7786억원이 향후 유입된다는 것을 의미한다.

이밖에 새솔건설의 위례 A3-10에서 2566억원, 중흥건설의 서산 예천과 양주옥정 A11-3에서 886억원, 중흥토건의 양주옥정 A11-1, 파주운정 A29, 남악주상 5블록에서 3294억원의 분양대금이 입금될 예정이다. 이들 현장에서 들어올 분양대금을 모두 합치면 1조4535억원에 달한다.

이보다 추가로 분양대금이 늘어날 여지도 충분하다. 합산 대상에 정확한 분양대금 규모를 공시하지 않은 목포하당(다원개발)과 서산예천2(영담) 지구는 제외했기 때문이다. 여기에 중흥은 아직 개발계획을 구체화하지 않은 송도 5공구 Cn1블록 근린생활시설용지(에스원개발)를 비롯해 공원 일몰제 적용에 따른 다수의 사업지를 보유 중이다.

◆1년전 정창선 회장의 호언장담 '현실로'

중흥의 자금조달 계획에 정점을 찍는 사업장은 평택 브레인시티다. 브레인시티 개발사업은 경기 평택시 도일동 483만㎡(146만평)에 산업단지(146만㎡·44만평)와 주거시설(336만㎡·102만평) 등을 조성하는 대형 개발 프로젝트다. 대규모 산업시설과 공동주택, 종합병원 및 학교 등이 들어선다. 사업 주체인 브레인시티 PFV는 평택도시공사가 지분 32%, 중흥토건 등 중흥그룹 계열사가 지분 68%를 갖고 있다.

연초부터 택지공급을 시작해 현재까지 3차분을 완료했다. 현재 원주민을 위한 생활대책용지 공급 및 대토보상을 진행 중이며 이를 완료하는 대로 4차 택지를 공급할 예정이다. 3차 택지까지 전체 부지 13.7%를 공급해 1조2926억원의 낙찰가를 기록했다.

이는 전체 사업비(2조7000억원)의 44.4%에 해당하는 규모다. 4차 택지공급 등 나머지 부지까지 매각하면 최소 3조원에서 4조원 안팎의 개발수익이 날 것으로 업계는 추정하고 있다. 브레인시티 PFV의 중흥 지분율(68%)을 고려하면 이중 2조1000억원~2조8000억원을 중흥의 몫으로 볼 수 있다.

이를 종합하면 중흥건설그룹의 보유 현금(7936억원)에 향후 유입될 분양대금(1조4535억원), 브레인시티 개발사업 수익(2조1000억원~2조8000억원)을 모두 합칠 경우 동원 가능한 현금이 4조4000억~5조1000억원이란 계산이 나온다. 현재 보유 현금이 1조원이 채 되지 않는 중흥 입장에서는 우선 인수금융으로 재원을 충당한 뒤 향후 유입될 분양대금과 브레인시티 부지매각대금으로 이를 차근차근 상환할 것으로 보인다.

중흥의 이 같은 자금규모는 과거 정창선 회장이 밝힌 마스터 플랜과도 상당 부분 일치한다. 2020년 초 정 회장은 3년 내 4조원 가량을 확보해 M&A에 나서겠다고 밝혔다. 이를 통해 현재 40위권에 머물고 있는 중흥의 재계 순위를 20위권으로 진입시키겠다며 청사진을 제시했다. 중흥이 대우건설을 인수할 경우 재계순위는 21위가 된다.

ⓒ새로운 눈으로 시장을 바라봅니다. 딜사이트 무단전재 배포금지

Home

Home