[딜사이트 한보라 기자] KB손해보험이 후순위채권을 공모로 발행해 2860억원을 조달했다. 내년 새 국제회계제도(IFRS17), 신지급여력제도(K-ICS) 도입에 앞서 선제적으로 자본을 조달하는 차원이다.

KB손보는 2860억원 규모로 무기명식 이권부 무보증 후순위사채를 발행했다고 13일 밝혔다. 이번 채권은 KB금융그룹 차원의 지속가능경영 실천을 위해 환경·사회·지배구조(ESG) 채권의 일종인 지속가능채권으로 발행됐다. 발행 금리는 연 4.90%로 만기는 10년이지만 5년 뒤 중도상환(콜옵션)이 가능하다.

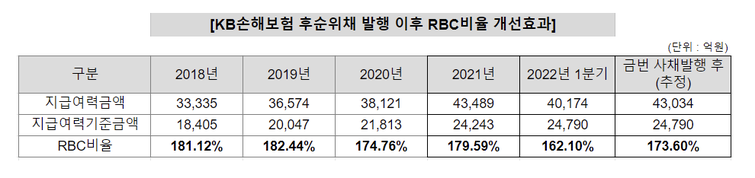

이번 사채발행 대금이 들어오면 지급여력금액(가용자본)이 늘어나면서 지급여력(RBC)비율은 173.6%까지 상승할 여지가 있다. 이는 지난 3월 말 대비 11.5%포인트 오른 값이다.

KB손보는 향후 조달자금을 ESG 사업과 관련된 국내외 유가증권에 투자할 예정이다. 우선 신재생 에너지(1720억원), 친환경 교통수단 및 에너지 효율 제고(240억원), 오염방지 및 관리 기업(400억원) 등 친환경 프로젝트에 2360억원 투자한다. 나머지 500억원은 취약 계층과 서민층 주거 지원을 위해 주택금융공사가 발행하는 모기지담보채권(MBS)에 투입한다.

KB손보 관계자는 "이번에 발행한 후순위채는 한국기업평가가 실시한 ESG인증평가에서 최고 등급인 ST1을 받았다"면서 "지난해 유엔환경계획 금융이니셔티브(UNEP FI)의 지속가능보험원칙(PSI) 가입을 비롯해 자체적으로도 ESG 투자 관련 리스크 관리 프로세스 내재화에 힘쓰고 있다"고 전했다.

ⓒ새로운 눈으로 시장을 바라봅니다. 딜사이트 무단전재 배포금지

Home

Home