[딜사이트 김승현 기자] 최근 네 개 '탄소효율 상장지수펀드(ETF)'가 동시 상장하면서 시장에 존재감을 드러냈으나, 각 펀드별 차별성은 찾아보기 어려운 것으로 확인된다. 같은 기초지수를 추종하는 탓에 구성종목에 차별화가 없는 탓이다. 결국 투자자들은 이들 ETF에 투자하기 위해 설정액과 수수료 정도를 비교하고, 투자를 결정할 수밖에 없는 실정이다.

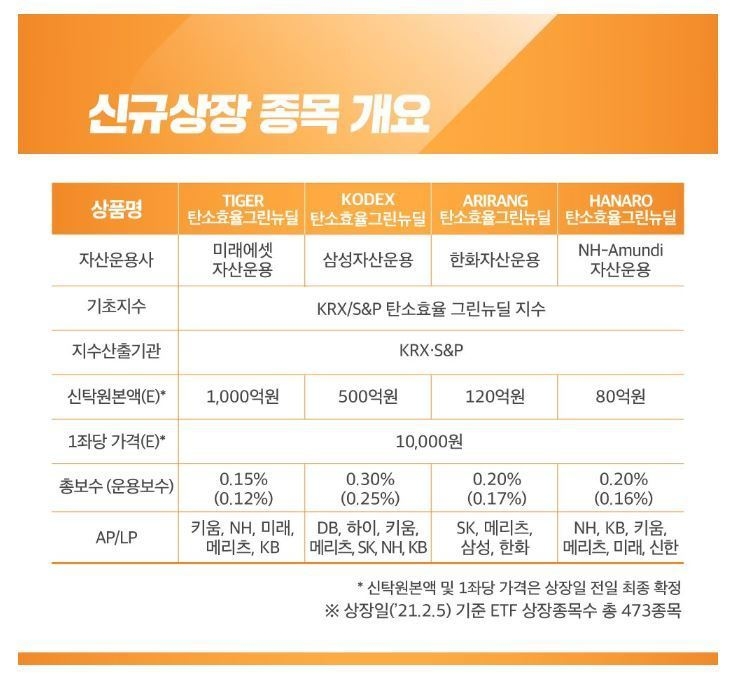

10일 한국거래소에 따르면 삼성자산운용, 미래에셋자산운용, 한화자산운용, NH-아문디자산운용은 지난 5일 '탄소효율 그린뉴딜 ETF'를 상장했다. 각 사의 ETF 브랜드인 'ARIRANG(한화)·HANARO(NH-아문디)·KODEX(삼성)·TIGER(미래) 탄소효율그린뉴딜 ETF' 앞에 붙여 상품명을 정했다.

이들 ETF는 모두 'KRX·S&P 탄소효율 그린뉴딜지수'를 기초지수로 한다. 이 지수는 한국거래소(KRX)와 스탠다드앤푸어스(S&P) 다우존스 인디시즈(DJI)가 공동으로 개발한 것으로 상장기업의 이산화탄소 배출량을 분석, 점수화해 탄소 효율성을 측정한다. 탄소효율점수가 높은 기업에 투자를 많이 하면 주가가 상승해 기업이 저탄소 전환 활동을 강화하도록 유인하는 구조다.

최근 ESG(환경·사회·지배구조)에 대한 투자수요와 관련 지수 등장으로 운용사들도 줄지어 탄소효율 ETF를 내놓고 있다. 다만 각 운영사 마다 자체 노하우를 통해 초과 수익을 추구하고, 타사와 비교해 글로벌 ESG 트렌드와 국내 주식시장 방향성을 가장 잘 반영하고 있다고 내세우고 있지만 실제 그 속을 들여다보면 아직까지는 차별화 포인트를 찾기 힘들어 보인다. 개인투자자 입장에서 이들 ETF의 구성종목을 살펴보면 모두 동일한 종목으로 채워져 있다.

삼성자산운용, 미래에셋자산운용, 한화자산운용, NH-아문디자산운용이 출시한 탄소효율 ETF의 구성종목 상위 열 개 종목은 삼성전자, SK하이닉스, NAVER, LG화학, 현대차, 삼성SDI, 기아차, 셀트리온, 현대모비스, 카카오 등이다. 이중 시총 1위인 삼성전자의 비중은 약 30%이다. 이는 기초지수인 KRX·S&P 탄소효율 그린뉴딜지수에 편입된 기업이다.

이에 대해 한국거래소는 "동일 산업군 내에서 기업의 매출액 대비 탄소배출량이 적은 기업에 높은 가중치를, 많은 기업에 낮은 가중치를 부여해 지수 내 편입비중을 결정했다"고 설명했다.

자산운용업계는 ETF종목 구성에 대해 시장과의 괴리를 축소하기 위한 조치라고 설명한다.

한 자산운용사 관계자는 "KRX·S&P 탄소효율 그린뉴딜지수와 코스피 지수와의 괴리율을 줄이기 위해 시총 상위기업 편입이 불가피한 상황"이라면서 "시장에 뒤쳐지는 지수는 활용될 수 없다"고 설명했다.

이 탓에 투자자들은 탄소효율 그린뉴딜 ETF에 대한 투자 결정 시 각 사별 펀드의 구성종목보다 운영규모와 수수료를 고려할 수밖에 없는 실정이다. 이번에 동시 상장한 네 개 ETF 중 가장 많은 운용규모를 자랑하는 곳은 미래에셋자산운용이다. 동시에 수수료도 0.15%로 가장 낮다. 이어 삼성자산운용의 KODEX 탄소효율 그린뉴딜은 운용규모 500억원, 수수료 0.30%, 한화자산운용은 운용규모 120억원, 수수료 0.20%, NH-아문디 운용규모 80억원, 수수료 0.20%다.

업계에서는 조심스럽게 운용규모가 가장 큰 운용사가 거래 수요를 독점할 가능성이 높다고 분석하고 있다.

한 시장 관계자는 "펀드별 차별화가 크지 않은 만큼, 거래량이 많고 거래가 편리한 곳을 선택할 것"이라면서 "그만큼 브랜드 인지도가 높은 삼성자산운용과 미래에셋자산운용이 선두로 나설 가능성이 큰 상황"이라고 전망했다.

특히 그는 "운용규모가 크고 수수료가 낮은 미래에셋자산운용이 선점 효과를 누릴 수 있을 것"이라면서 "펀드의 규모가 클수록 유통량이 많아질 수 있는 만큼 거래량 증가로 이어질 가능성이 크다"고 분석했다.

ⓒ새로운 눈으로 시장을 바라봅니다. 딜사이트 무단전재 배포금지

Home

Home