[딜사이트 김진후 기자] SM그룹 내 기업들의 이합집산은 일관되게 우기원 삼라마이다스 이사의 지배력 강화를 가리키고 있다. 반면 우 이사의 누나들은 상대적으로 입지가 약해지고 있다.

최근 SM그룹 내부에선 라도-삼라마이다스의 합병, SM상선 기업공개(IPO) 시도에 이어 우방과 삼환기업의 합병 여부를 가늠하고 있는 것으로 알려졌다. 합병이 이뤄질 경우 삼환기업에 지분을 보유 중인 우오현 회장의 세 딸들은 지분 희석과 함께 그룹 내 주도권도 줄어들 전망이다.

◆ 건설사업 집중, 사업 시너지 창출

SM그룹은 그동안 공시대상기업집단 진입과 대규모기업집단 진입이 이뤄지면서 이 과정에서 순환출자 해소, 우기원 이사 중심의 지배구조 개편 등을 일관되게 추진했다. 자연회 외부 기관으로부터 컨설팅도 제공받은 것으로 알려졌다.

업계에서는 SM상선 이후 IPO가 가능한 SM그룹 계열사의 후보로 우방과 삼환기업을 지목하고 있다. 다만 이들 회사를 합병시켜 몸집을 키운 뒤 IPO를 추진하겠다는 복안이다.

우방은 자체 분양사업 등을 통해 주택사업을 주력으로 성장해왔고 삼환기업은 토목사업에서 강세를 띠고 있는 기업이다. 두 기업을 합병해 효율성을 높이고 몸집을 키운 다는 계획이다.

올해 우방과 삼환기업의 시공능력평가 순위는 각각 60위, 85위였다. 시공능력평가액은 우방이 5737억원, 삼환기업은 3262억원이다. 단순 합산 시 8999억원으로 산정되며 시평순위도 47위로 올라선다. 46위 씨제이대한통운의 9061억원보다 적지만 8811억원으로 현재 47위인 금성백조주택을 약 100억원 차이로 따돌린다.

◆ 합병 후 우기원 이사로 쏠리는 무게추

이와 별개로 합병의 실제 목적은 결국 우기원 이사의 지배권 확립이란 주장에 무게가 실린다. 삼라 및 삼라마이다스의 영향력이 큰 우방의 몸집을 키우되 삼환기업에 몸담고 있는 세 자매의 지분은 희석되기 때문이다. 이를 통해 삼라 및 삼라마이다스의 자산가치는 늘어나게 된다. 이후 삼라-삼라마이다스를 합병해 우기원 이사에게 힘을 실어주는 구조다.

우방은 삼라 및 삼라마이다스의 지배력이 절대적인 기업이다. 현재 주주구성은 에스엠인더스트리 37.69%를 비롯해 ▲남선홀딩스 20.77% ▲삼라마이다스 18.67% ▲삼라 9.22% ▲에스엠스틸 9.02%로 이뤄져있다.

에스엠스틸·남선알미늄·에스엠인더스트리의 지분 구조를 고려하면 지배구조의 방향성이 명확해진다. 삼라는 ▲에스엠스틸 지분 30.1% ▲남선홀딩스 지분 100%를 보유한 남선알미늄 지분 18% ▲에스엠인더스트리 지분 47.7%를 보유 중이다. 삼라마이다스의 지분을 제외한 전부가 삼라의 영향력이 미치는 형태다.

향후 삼라와 삼라마이다스의 합병으로 우기원 이사가 전면에 나설 경우 막강한 지배력을 행사할 수 있는 고속도로가 놓이는 셈이다. 특히 우기원 이사의 승계가 이뤄질 대상으로 삼라마이다스와 삼라가 점쳐지는 만큼 이번 합병 시나리오도 합병에 앞서 자산가치 상승의 일환이란 분석이다.

삼환기업은 우오현 회장 지분(21.7%)을 제외하면 우 회장의 세 딸이 절대적인 지배력을 행사하고 있는 기업이다. 장녀인 우연아 전 삼환기업 대표가 32.6%를 보유하고 있고 뒤이어 ▲차녀 우지영 21.7% ▲삼녀 우명아 21.7% ▲가톨릭대 산학협력단 2.3%로 구성돼 있다.

◆ 자본총계 3368억 vs 626억…1:0.19 수준

우방과 삼환기업이 현재 주주구성으로 합병을 진행할 경우 우연아 전 대표 등 삼환기업에 자리한 세 자매의 지분 희석은 불가피할 것으로 풀이된다. 비상장사인 우방과 삼환기업의 합병비율 산정은 라도-삼라마이다스의 선례와 동일하게 순자산 규모에 가중치를 둘 가능성이 높기 때문이다. 순자산은 자산총계에서 부채총계를 제한 자본총계를 기준으로 삼는다. 이 경우 자본총계가 큰 우방이 삼환기업을 사실상 흡수합병하는 그림이 연출된다.

우방은 당초 계열사 중 하나인 티케이케미칼 지분투자를 위해 2008년 설립한 특수목적회사 '티케이케미칼홀딩스'였다. 2011년 건설기업인 우방을 흡수하며 현재의 외형을 갖추고 주택분양을 중심으로 관급·민간의 건축·토목공사로 몸집을 키웠다.

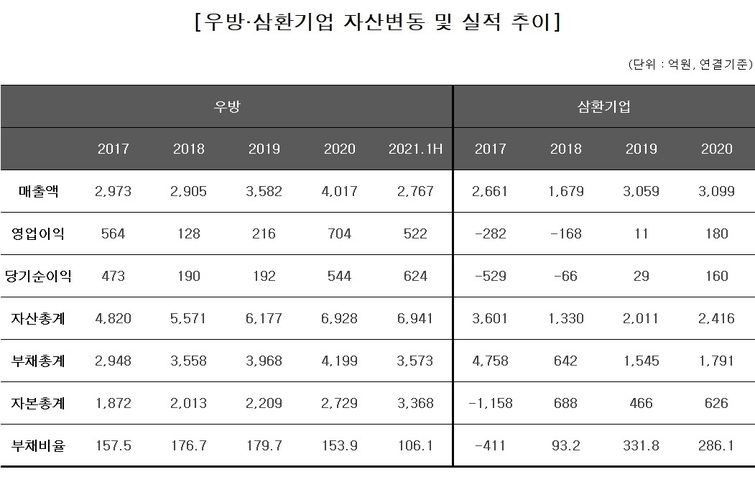

우방은 매해 성장 가도를 달리고 있다. 작년 매출액 4017억원, 영업이익 704억, 당기순이익 544억원을 기록했다. 당기순이익 중 일부는 자본총계 내 이익잉여금으로 유입되며 매해 수백억원 씩 자본총계를 늘려왔다. 작년까지 2729억원에 불과했던 우방의 자본총계는 올해 들어 6개월 만에 639억원 늘어나며 3368억원을 기록했다.

1946년 설립한 삼환기업은 2018년 회생절차를 거치며 SM그룹에 편입됐다. 인수 주체였던 에스엠생명과학은 2019년 들어 삼환기업에 역합병됐고 당시 주주였던 우오현 회장과 세 명의 자녀가 그대로 삼환기업 주주로 자리하게 됐다.

우방과 달리 삼환기업의 실적은 최근 들어서야 안정화 단계로 접어들고 있다. 회생절차를 종료하고 약 3년의 경영정상화를 이행하며 매출액은 2017년 1000억원대에서 작년 말 3099억원까지 회복했다. 2017년 당시 영업손실 282억원, 당기순손실 529억원을 기록했지만 작년 들어 흑자전환에 성공했다.

이익 규모가 적은 탓에 자본총계는 왜소한 수준이다. 2017년까지 삼환기업의 자본총계는 마이너스(-)1158억원을 기록하며 자본잠식에 빠졌다. 작년에는 626억원까지 회복한 상태지만 합병 대상 법인인 우방의 19% 수준에 불과하다. 이를 바탕으로 합병비율을 산정할 경우 1:0.19 수준이다. 우연아씨 등 세 자매의 지분이 크게 줄어들 수밖에 없다.

ⓒ새로운 눈으로 시장을 바라봅니다. 딜사이트 무단전재 배포금지

Home

Home